热门 来源:东方财富 2022-08-12 11:36 阅读量:6464

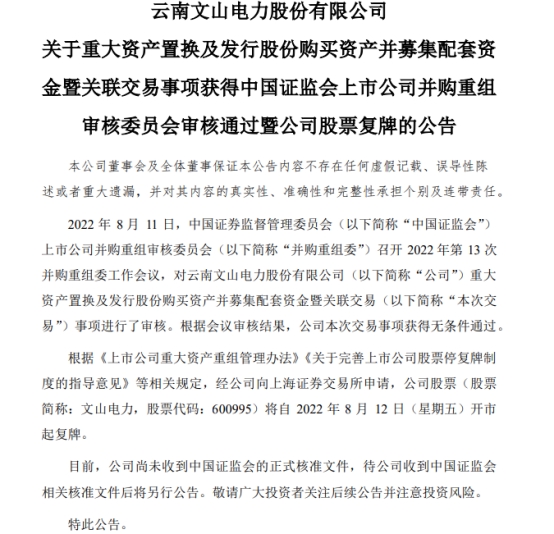

昨日晚间,文山电力发布公告称,昨日,中国证监会M&A与上市公司重组审核委员会召开2022年第13次M&A与重组委工作会议,审核公司重大资产置换,发行股份购买资产,募集配套资金暨关联交易事项根据会议审计结果,公司本次交易获得无条件同意

根据《上市公司重大资产重组管理办法》,《关于完善上市公司停复牌制度的指导意见》等有关规定,经公司向上海证券交易所申请,公司股票将于2022年8月12日开市后复牌。

关于重大资产置换的具体方案,文山电力拟将主要从事电力购销,电力设计和输配业务的相关资产及负债带出公司,置换为交易对方持有的标的公司南方电网调峰调频发电有限公司100%股权的等值部分拟置出资产主要包括上市公司在文山,砚山,丘北,富宁,西畴的直供电业务及对广西电网百色供电局,广西德保,那坡县的批发供电业务的相关资产和负债,以及上市公司持有的文电设计公司,文电投资公司100%股权拟置入资产为目标公司100%股权公司将直接与交易对方置换拟置出资产,交易对方指定云南电网公司为拟置出资产的标的

以2021年9月30日为评估基准日,本次交易拟收购资产的评估值为210,389.27万元根据《重大资产置换及发行股份购买资产协议》及《重大资产置换及发行股份购买资产补充协议》,经交易各方友好协商,本次交易拟购买资产的最终价格确定为210,389.27万元

以2021年9月30日为评估基准日,本次交易拟置入资产的评估值为1,568,963.88万元根据《重大资产置换及发行股份购买资产协议》及《重大资产置换及发行股份购买资产补充协议》,经交易各方友好协商,本次交易拟置入资产的最终价格确定为15,689,638,800元

关于发行股份购买资产,文山电力拟以发行股份的方式向交易对方购买拟置入资产的交易价格与拟置入资产的交易价格之间的差额本次交易中,拟置入资产的价格为210,389.27万元,拟置入资产的价格为1,568,963.88万元差额1,358,574.61万元由公司向交易对方发行股份购买

本次发行股份购买资产发行的股票类型为在中国境内上市的人民币普通股,每股面值为人民币1.00元本次股份购买资产的发行对象为中国南方电网公司

按照股票发行价格6.51元/股计算,本次发行股份数量预计为2,086,904,162股,最终结果以中国证监会核准为准。

关于募集配套资金,公司拟通过非公开发行股票向不超过35名特定投资者募集配套资金募集配套资金总额不超过本次交易发行股份购买资产交易价格的100%,发行股份数量不超过本次交易发行股份购买资产后上市公司总股本的30%

本次募集配套资金发行的股票类型为人民币普通股,每股面值1.00元。

本次募集配套资金向特定对象非公开发行,不超过35名符合法律法规的特定对象,包括证券投资基金管理公司,证券公司,财务公司,保险机构投资者,信托公司,合格境外机构投资者,人民币合格境外机构投资者以及符合中国证监会规定的其他合格投资者所有发行人以相同价格以现金认购配套资金发行的股份

公司拟通过非公开发行股票向合格特定投资者募集配套资金,总额不超过9.3万亿元募集配套资金用途为徐梅一期电站,杨旭一期电站,南宁抽水蓄能电站,梅州五华电化学储能项目,佛山南海电化学储能项目,补充流动资金及偿还债务

本次交易前,公司控股股东为云南电网公司,间接控股股东为中国南方电网公司,实际控制人为国务院国资委本次交易完成后,公司控股股东变更为中国南方电网公司,实际控制人仍为国务院SASAC本次交易不会导致公司控制权发生变化本次交易前三十六个月内,公司控股股东和实际控制人未发生变化因此,本次交易不构成《重组管理办法》第十三条规定的重组上市

文山电力表示,本次交易完成后,上市公司主营业务将转变为抽水蓄能,调峰水电和电网侧独立储能的开发,投资,建设和运营本次交易将大幅增加上市公司的经营规模本次交易完成后,上市公司总资产,归属于母公司所有者的净资产,营业收入和归属于母公司所有者的净利润均大幅增长

公司聘请担任本次交易的独立财务顾问,项目发起人为姚,胡志东,马一元。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。